1.特例のあらまし

平成29年12月31日までに住宅ローンのあるマイホームを住宅ローンの残高を下回る価額で売却して損失(譲渡損失)が生じたときは、一定の要件を満たすものに限り、その譲渡損失をその年の給与所得や事業所得など他の所得から控除(損益通算)することができます。

さらに損益通算を行っても控除しきれなかった譲渡損失は、譲渡の年の翌年以後3年内に繰り越して控除(繰越控除)することができます。 これらの特例を、特定のマイホームの譲渡損失の損益通算及び繰越控除の特例といいます。なお、これらの特例は、新たなマイホーム(買換資産)を取得しない場合であっても適用することができます。

2.譲渡損失の損益通算限度額

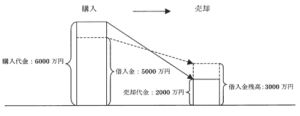

マイホームの売買契約日の前日における住宅ローンの残高から売却価額を差し引いた残りの金額が、損益通算の限度額となります(下図参照)。

2000万円(売却代金)− 6000万円(購入代金)=▲4000万円(譲渡損失)

3000万円(借入金産高)− 2000万円(売却代金)=1000万円(損益通算限度額)

4000万円>1000万円 よって、1000万円(特定居住用財産の譲渡損失の金額)

これが損益通算ができる限度額

※ 説明を簡潔にするため、減価償却などは考慮していません。

3.特例の適用要件

(1)自分が住んでいるマイホーム(譲渡資産)を譲渡すること。

なお、以前に住んでいたマイホームの場合には、住まなくなった日から3年目の12月31日までに譲渡すること。また、この譲渡には譲渡所得の基因となる不動産等の貸付が含まれ、親族等への譲渡は除かれます。

(注) 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の三つの要件すべてに当てはまることが必要です。

イ その敷地は、家屋が取り壊された日の属する年の1月1日において所有期間が5年を超えるものであること。

ロ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年目の年の12月31日までに売ること。

ハ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

(2)譲渡の年の1月1」日における所有期間が5年を超えるマイホーム(譲渡資産)で日本国内にあるものの譲渡であること。

(3)譲渡したマイホームの売買契約日の前日において、そのマイホームに係る償還期間10年以上の住宅ローンの残高があること。

(4)マイホームの譲渡価額が上記(3)の住宅ローンの残高を下回っていること。

4.特例の適用除外

(1)繰越控除が適用できない場合 合計所得金額が3000万円を超える年がある場合は、その年のみ適用できません。

(3)損益通算及び繰越控除の両方が適用できない場合

イ マイホームの売主と買主が、親子や夫婦など特別な関係にある場合 特別な関係には、生計を一にする親族、内縁関係にある人、特殊な関係にある法人なども含まれます。

ロ マイホームを売却した年の前年及び前々年に次の特例を適用している場合

(イ) 居住用財産を譲渡した場合の長期譲渡所得の軽減税率の特例(措法31の3)

(ロ) 居住用財産の譲渡所得の3,000万円の特別控除(措法35)

(ハ) 特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例(措法36の2)

(ニ) 特定の居住用財産を交換した場合の長期譲渡所得の課税の特例(措法36の5)

ハ マイホームを売却した年の前年以前3年以内の年において生じた他のマイホームの譲渡損失の金額について、特定のマイホームの譲渡損失の損益通算の特例を適用している場合

ニ マイホームを売却した年又はその年の前年以前3年内における資産の譲渡について、マイホームを買換えた場合の譲渡損失の損益通算及び繰越控除の特例(措法41の5第1項)の適用を受ける場合又は受けている場合

(注) この特例と住宅借入金等特別控除制度は併用できます。